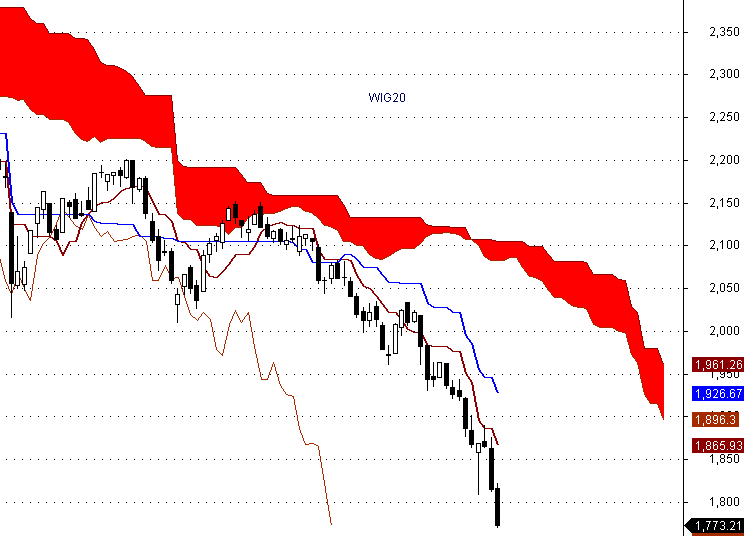

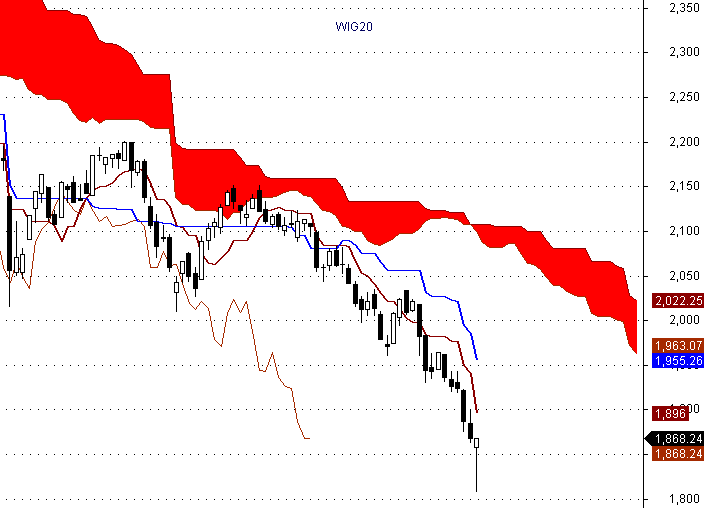

Na naszym flagowym indeksie ważą się losy dalszego kierunku i jeśli rynek wybierze południe, to czekają nas bardzo owocne lata, gdyż po zakończeniu spadków będzie można skupować za przysłowiowe „grosze” akcje firm mających solidne biznesy (pomijamy tutaj oczywiście spółki wydmuszki).

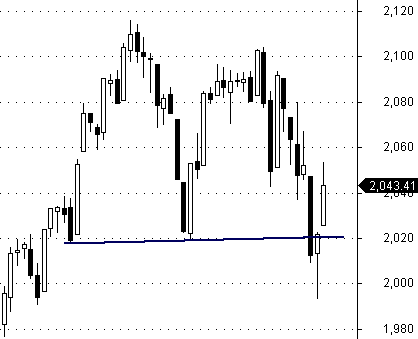

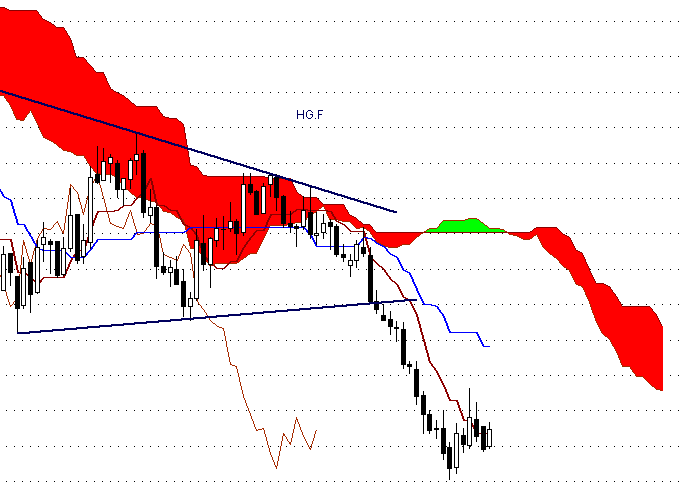

Impuls co do kierunku na naszym parkiecie może przyjść zza Atlantyku, gdzie utworzyła się jedna z najpopularniejszych formacji książkowych (tutaj w wariacji z drugim szczytem nieco niższym).

Wikipedia opisuje ją następująco:

formacja podwójnego powrotu, nazywana również repo lub formacją M lub W – jedna z najczęściej występujących na wykresach cenowych formacja analizy technicznej.

Formacja repo ma miejsce wówczas, jeżeli po silnym wzroście, niekoniecznie zgodnym z trendem wyższego rzędu, osiągającym pewien szczyt i trwającym przynajmniej około 8 świeczek następuje spadek, a potem powrót do poprzedniego maksimum (..).

Co zatem z tego wynika w kontekście rozwoju sytuacji? Otóż najgorsza rzecz, jaką można sobie wyobrazić, czyli mamy trzy warianty. Pierwszy, to klasyczny sygnał sprzedaży, który wystąpił poprzez przełamanie linii i teoria nakazuje grać shorty, gdyż powinny nadejść spadki. Drugi, to ruch powrotny do przełamanej linii, dający złudzenie zakończenia spadków i opcji na wzrosty, po czym obdarcie byków ze złudzeń i nawałnica niedźwiedzi. Trzeci wariant jest najbardziej wredny przy setupach z klasycznej AT, gdyż jest to po prostu wystąpienie sygnału sprzedaży i całkowite jego zignorowanie przez rynek, który powraca do wzrostów 🙂

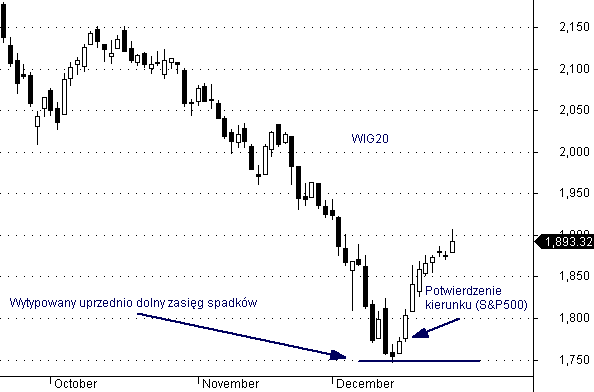

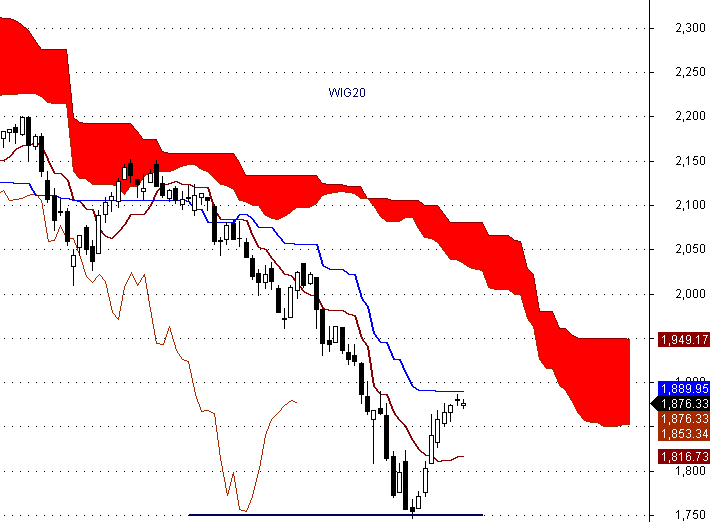

Niezły mętlik czasem może z tego powstać, dlatego też wykluczyłem większość książkowych formacji z klasycznej AT ze swojego warsztatu (poza oczywiście drobnymi wyjątkami). Na „Esencji spekulacji” skupiamy się na metodologii wyłapywania silnych ruchów giełdowych, takich jak ujawniony niegdyś na blogu ruch na USD/CAD. Sprzyja to treningowi cierpliwości i wyczekiwaniu na dobre miejsce do gry. Niestety czasem trzeba trochę poczekać (np. teraz na WIG20 nie ma żadnych sygnałów kupna zarówno bazując na wiedzy z ES jak i Ichimoku, więc zgodnie z moimi metodologiami pozostaje dalej czekać), ale jeśli ktoś nie lubi długo czekać, pozostają struktury z książkowych metod i można je czasem wykorzystać.

Bez wątpienia również lepiej znać jakiekolwiek metody książkowe i mieć jakiś oręż, aniżeli grać całkowicie „na czuja”, dlatego ostatnio na blogu skupiamy się edukacyjnie co nieco na wiedzy książkowej (oczywiście z dobitnym tego zaznaczeniem), by można było zastanowić się spokojnie nad tematem i wyciągnąć odpowiednie wnioski, a i czasem na pewno wpadnie też coś na czekoladę 🙂

Oczywiście minusem książkowej wiedzy jest, oprócz mnogości wariantów, fakt, że prawie każdy te metody zna, a czy jest możliwe, by w sytuacji, gdy ktoś zawsze jest drugą stroną transakcji, każdy mógł zarabiać? Oczywiście broker pobierający prowizje zawsze zarabia, natomiast w przypadku uczestników rynku wchodząc do gry trzeba mieć świadomość, że chcąc osiągnąć ponadprzeciętny zysk, trzeba wystawić się na ponadprzeciętne ryzyko, o którym często się zapomina, gdy przyjdzie dobra passa potrafiąca uśpić czujność. Zbytnia pewność siebie, to chyba jeden z największych wrogów w giełdowym fachu, zaraz obok braku rzetelnej wiedzy i nadmiernej chciwości.

Reasumując, warto obserwować rozwój sytuacji za Atlantykiem, gdyż może być wesoło, a i może wpadnie też wskazówka co do kierunku na naszym grajdołku, łącznie z odpowiedzią na pytanie jak nisko może jeszcze spaść WIG20 w przypadku kontynuacji trendu spadkowego.

Jedno jest pewne, jeśli na S&P500 niniejsza formacja odwrócenia trendu, rzeczywiście postanowi go odwrócić i przedłużyć na wiele miesięcy, to trzeba będzie pilnie organizować gotówkę, gdyż u nas mogą powstać iście irracjonalne wyceny spółek, które nie pozostanie nic innego jak hurtowo skupować 🙂 Już niebawem się przekonamy, który z trzech wariantów będzie realizowany, a ja powoli zabieram się za pakowanie walizek i czas ruszać w drogę.