WIG20 – przegląd wykresu i ujawnienie swojego ruchu

Posted by Marek | Posted in indeksy | Posted on 07-11-2023 8:36 am

6

Jakiś czas temu ujawniłem na screenie, że posiadam lewarowane longi na WIG20 (link do wpisu).

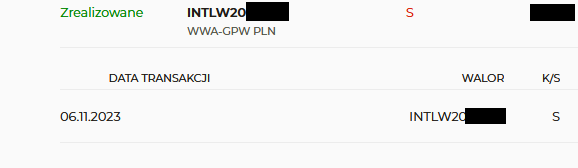

Potem pisałem o częściowym profitowaniu, by przerzucić środki na zakup na końcu korekty, a teraz nadszedł czas na pożegnanie całkowite z poniższym papierem na wzrost WIG20. Wczoraj papier ujawniony w październikowym wpisie został przeze mnie sprzedany. 🙂

Łącznie kapitał zainwestowany w ten instrument przyniósł kilkaset procent zysku, co też było wcześniej widoczne na ujawnionym uprzednio zestawieniu (link do screenu), także bez niespodzianek. Tyle mi wystarczy. Zysk z tej pozycji trafi na obligacje skarbowe indeksowane inflacją zgodnie ze strategią emerytalną, by nie reinwestować już zysków i redukować portfel giełdowy w ramach przygotowywań do emerytury, gdzie skupię się na swoim „nowym”, wielkim hobby, czyli pisaniu literatury dla dzieci i dorosłych. 🙂

WIG20 wygląda obecnie tak. Zobaczymy co przyniesie zamieszanie na scenie politycznej. Może przyniesie zdrową i potrzebną korektę? Wtedy wkroczę z wędką ponownie, o ile wcześniej nie trafi się jakiś lepszy walor po drodze.

Panie Marku gratulacje zyskownej pozycji. Czy ujawni Pan wynik jak to wyszło w ujęciu Z/R czyli zysk do podjętego ryzyka?

Z/R wyszedł dwucyfrowy. 🙂

Panie Marku, zauważyłem że po raz kolejny wspomina Pan o obligacjach skarbowych indeksowanych inflacją w kontekście strategii emerytalnej. Czy uda się mi Pana namówić na podzielenie się regułami tej strategii? Sam mam ten dylemat, obecnie mój plan to 50% EDO, reszta to akcje (ok 15%) , złoto (10%), trochę obligacji korporacyjnych i do tej pory chciałem powiększać udział w EDO – proste, ryzyko niewielkie, korelacja z inflacją będącą wrogiem każdego kapitału odłożonego na emeryturę.

Jestem jednak świeżo po lekturze obszernego artykułu dotyczącego ruchu FIRE (link usunięto/zakaz reklamy) gdzie okazuje się, że w perspektywie czasu lepiej wypadają portfele z większym udziałem akcji i stoję przed dylematem przemodelowania portfela (ETFy akcyjne). Dodam, że jestem już bliżej przejścia na wcześniejszą emeryturę (perspektywa około 5 lat).

Wszystko zależy od skali wydatków i własnych potrzeb. Ja już od momentu budowy domu stawiałem na to, by był on jak najmniej energochłonny. Teren obsadziłem drzewami, by latem nie była potrzebna klimatyzacja (drzewa od strony południowej, gdzie mam największe okna, zielenią się wiosną, a zimą jak opadną liście jest więcej światła). Ostatnio zrobiłem autorski system do zbierania deszczówki i wykorzystywania jej do podlewania sadu, który rośnie i powoli daje mi owoce (jeszcze jedna jabłonka i dwie czereśnie nie dały jakoś specjalnie plonów, ale mają czas jeszcze na to).

No i oczywiście fotowoltaika kupiona zanim do się stało modne za ułamek tego ile wykonawcy chcą za to obecnie. 😉 Także przy moim zakresie wydatków inny będzie zadowalający poziom % niż dla kogoś kto ma ten poziom większy/mniejszy. 🙂

Ja wychodzę z założenia, że nic nie da takiej stopy zwroty jak spekulacje na rynkach finansowych przy uwzględnieniu płynności (nieruchomości nie zawsze da się sprzedać od ręki „na już” za tyle ile byśmy chcieli), ale to jest najbardziej stresujące i obarczone ryzykiem (zawsze zakładam, że na danej pozycji mogę też stracić). Dlatego wybrałem obligacje, przy czym porzucenie giełdy nie oznacza, że nic nie będę robił pod palmami, bo ja tam zamierzam po prostu pisać kolejne książki. Mam już kilkanaście tytułów, w tym jedna bajka „Kosmoliski” w kilku językach (angielski, włoski, hiszpański, niemiecki) także mam pełną dywersyfikację dochodów z tantiem od praw autorskich itd. czyli napisane już książki cały czas przynoszą strumień dochodów. Także ja przymierzam się do rzucenia giełdy, bo już nie sprawia mi ona frajdy, więc dla samych pieniędzy nie zamierzam się w nią bawić, bo życie nie na tym polega, by się tylko uganiać za pieniędzmi. 🙂

Panie Marku, widzę że po raz kolejny wspomiana Pan o obligacjach skarbowych indeksowanych inflacją (EDO?) w kontekscie przyszłej emerytury. Czy uda mi się Pana namówić na podzielenie się swoją strategią emerytalną? Jestem świeżo po lekturze założeń ruchu FIRE (Financial Independence Retire Early) gdzie sugeruje się jednak inwestować w giełdę (ETFy) gdyż dają lepszą stopę zwrotu niż obligacje skarbowe w dłuższej perspektywie. Sam mam sporo EDO z myślą o wcześniejszej emeryturze i zastanawiam się czy nie zmienić strategii.

ETFy ja omijam, bo więcej mam z samodzielnych ruchów na giełdzie. Kiedyś była moda na ETF’y na S&P500, ale to tylko trwa do czasu, bo na naszych oczach zmienia się „układ sił”, więc być może ETF da zarobić, ale trzeba będzie wybrać dobry indeks.