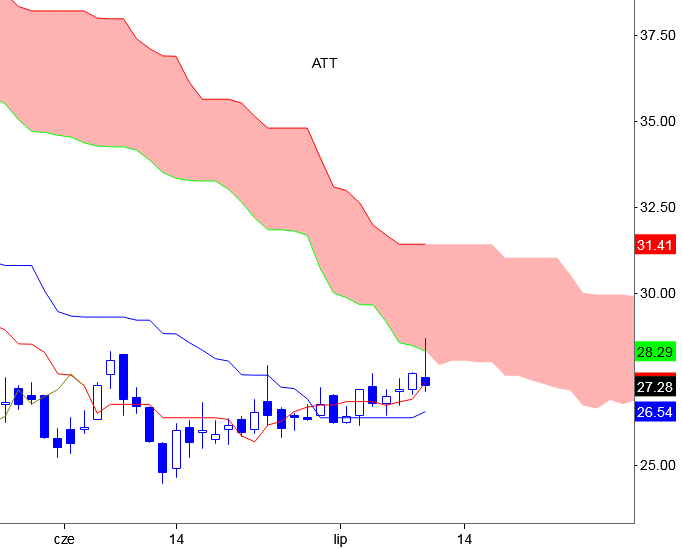

Grupa Azoty – małe zamieszanie na wykresie

Posted by Marek | Posted in akcje | Posted on 11-07-2023 7:49 pm

9

Dzisiejsza sesja na ATT była dosyć niecodzienna. Mieliśmy teoretycznie dobry news i olbrzymie obroty, ale po początkowym optymizmie na wykresie, pojawiło się tylu sprzedających, że proponowali coraz niższe ceny byleby tylko znaleźć kupujących.

Odbiliśmy się też od nieprzypadkowego miejsca w kontekście Ichimoku. Kto ma wędkę ode mnie, wie co należy zrobić w takiej sytuacji. 🙂

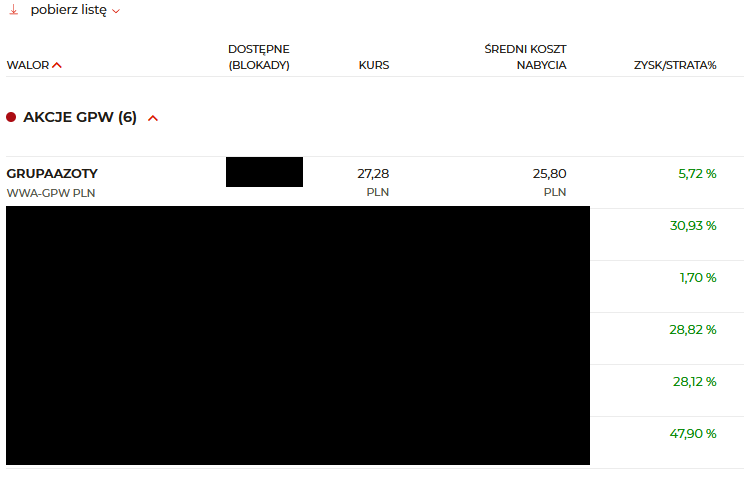

Kto wędki nie ma, to dla porządku dodam, że akcji nie sprzedałem na dzisiejszym szczycie i cały czas są w portfelu, tak jak i cała reszta. Owe 6 walorów niezmiennie cały czas leżakuje. 🙂

Jaki zatem plan po takiej sesji? Ano taki, że SL powędruje w okolice ceny zakupu, by w przypadku cofki, nie było straty.

Reasumując, daję ATT jeszcze szansę, bo choć owe niecałe 6% w niecały miesiąc to przecież 12x więcej niż na porównywalnej lokacie (lokaty są oprocentowane w stosunku rocznym a tu jest tyle w czasie krótszym niż miesiąc!), to nie po to ponosiłem ryzyko, by zabrać ze stołu jednocyfrową stopę zwrotu. Czyli straty już nie będzie, a ile rynek da, tyle się weźmie. 🙂 A jak nie da nic? To trudno, ale przynajmniej straty już nie będzie. 🙂

Oj ciepło, ciepło się robi na wykresie 🙂

Czyli HOLD czy kupuj Panie Marku?

Ja już mam kupione 🙂

Marku patrząc na tą tabele z % zysku domniemuję że już sprzedałes MLS, czy tak?

To zwykły rachunek brokerski. Tak jak pisałem w momencie zakupu MLS (po cenie dwadzieścia parę złotych), kupiłem go na rachunku IKZE (Indywidualne Konto Zabezpieczenia Emerytalnego) i jest to inwestycja długoterminowa z horyzontem 10-letnim. W międzyczasie – o czym też pisałem na blogu – zmieniłem strategię emerytalną i nowy kapitał nie wędruje już na IKZE tylko na obligacje skarbowe indeksowane inflacją (obecnie, co też pisałem na blogu, mam tam oprocentowanie ok. 20%, czyli papier się sprawdził i docelowo tam będę miał środki po przejściu na emeryturę).

Marku, to już wcale nie wpłacasz środków na IZKE – nie korzystasz z limitów rocznych?

To aktualnie chyba najbardziej opłacają się 4letnie obligacje indeksowane inflacją. Mimo że już tak dobrej oferty jak kilka lat temu nie ma. Ciekawi mnie skąd ta zmiana strategii. Czy uważasz że od teraz do Twojej emerytury i dalej te obligacje bardziej opłacą się niż IKZE i giełda? Z czego wynika że nie poszedłeś w ogóle np. w tak popularne ostatnio akcje płacące dywidendy w USA albo ETFy np? 🙂

Roczny limit wpłat to pewien istotny minus. Po prostu dla mnie jest to już narzędzie mało atrakcyjne, ale dla osób tworzących dopiero swój kapitał emerytalny jest to warte rozważenia. 🙂

Witam z pociągu pędzącego na północ.Dziś jest 14.07.Do Gdańska zostało 10-15 % trasy.Pozdrawiam cierpliwych i życzę sukcesów.